【難易度】★★★★☆

決算書から企業の実態を把握することは、自社の実情を把握すると同時に、他社と比較するためにも重要です。

ここでは、財務分析でよく出てくる用語「EBITDA」について解説いたします。

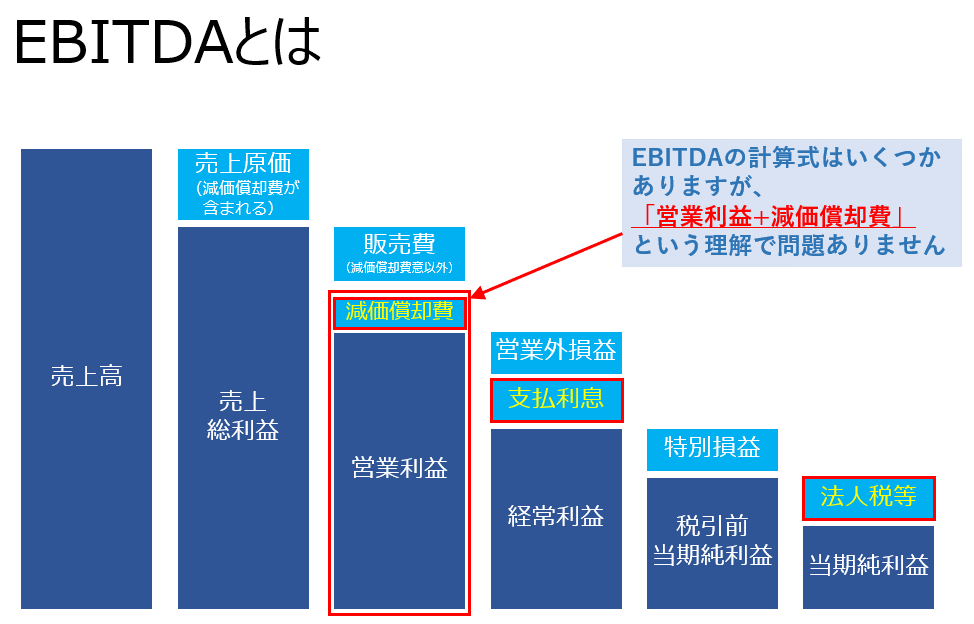

EBITDAとは

EBITDAとは「Earnings Before Interest Taxes Depreciation and Amortization」の頭文字を取った略字です(激難!!?)

直訳すると、「金利支払い前、税金支払い前、有形固定資産・無形固定資産の償却費控除前の利益」という意味になります(理解困難!?)

EBITDAの読み方は「イービッダー」「イービッドディーエー」「イービットダー」などと呼ばれ、一般的に「償却前営業利益」と訳される利益指標です(難っ!?)

EBITDAの計算方法はさまざまありますが、広く用いられているのが、

「営業利益+減価償却費」

EBITDAはキャッシュの出入りのみに着目した指標、

つまり、

営業キャッシュフローを簡単に測ることができる指標と憶えていただければと思います。

つまり、下記のとおりです。

なぜEBITDAが重視されるのか

会社の収益力を図る利益にはいくつかありますが、

・“経常利益”を指標にしてしまうと、「金利水準」が国によって異なる

・”税引後最終利益”で見てしまうと、「法人税率」が国によって異なる

という問題があります。

また、

“減価償却費”を加えているのは、

①キャッシュフローベース(お金の出入り)を的確に把握するため、

②減価償却の方法が国によって異なるためです。

つまり、国によって金利水準、税率、減価償却方法がことなるため、その違いを最小限に抑えた収益力判定方法がEBITDAと言えます。

EBITDAが活用されるケース

EBITDAは損益計算書(P/L)があれば電卓だけで算出されるため、さまざまなシーンで活用されている指標です。

【活用されるケース】

企業のキャッシュフローの目安を簡単に求めることができるため、

例えば、

① 銀行が融資決定を行う際の指標として

② M&Aを行う場面で、買手が買収対象企業の企業価値を簡易的に測定するための指標として

③ 個人投資家が投資先の選定を行う際の指標として

用いられています。

特に、中小企業では①、②で用いられるケースが多く、

最近増加している中小企業のM&Aにおいては、「買収対象企業の事業の価値は、EBITDAの◯倍とする」と値決めに使われたり、「企業を買収した場合、◯年で回収できる」と回収までの時間を割り出したり、EBITDAを用いて判断材料に使われることが多くなっています。

EBITDAとFCFの違いは

EBITDAとは

上記で見てきた通り、EBITDAとは、損益計算書ベースで金利の受払い、税金の支払い、償却費の差し引き前の利益という意味です。

企業の営業利益に、実質的に現金の出入りがない減価償却費を足し合わせた金額を指します。

FCF(フリーキャッシュフロー)とは

FCFとは、フリーキャッシュフローの略で、キャッシュフロー計算書ベースで、企業が得た売上からいろんな費用や投資を差し引いて手元に残って自由に使えるお金のことです。

これも経営状況を分析する際によくでてくる用語です。

フリーキャッシュフロー(FCF:Free Cash Flow)とは、企業が手元に残って自由に使えるお金のこと。

企業が売り上げた金額から、材料費や人件費、設備投資金額、税金など経営に必要なすべての支出を差し引いたあとに、一番最後に残るお金。

実は、企業の利益は、損益計算書(PL)の当期純利益が、企業の手元に残る現金ではないんですね。

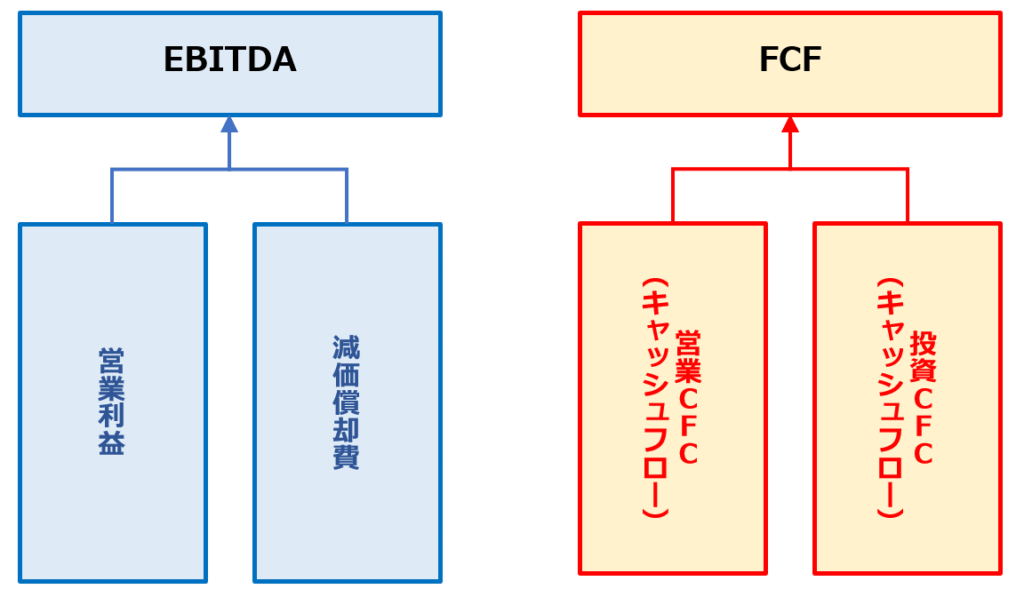

フリーキャッシュフローを求める計算式は、2通りあります。

①営業利益率 x (1–税率) + 減価償却費 – 設備投資 – 運転資本

②営業キャッシュフロー + 投資キャッシュフロー

2通りある計算式でわかりづらいのですが、

つまりは、両者の式が求めているものはある一定期間(半年や一年)で企業へ入ってくるお金と出ていくお金が差し引きされたあとに、企業にお金が残るかどうかを見ているものです。

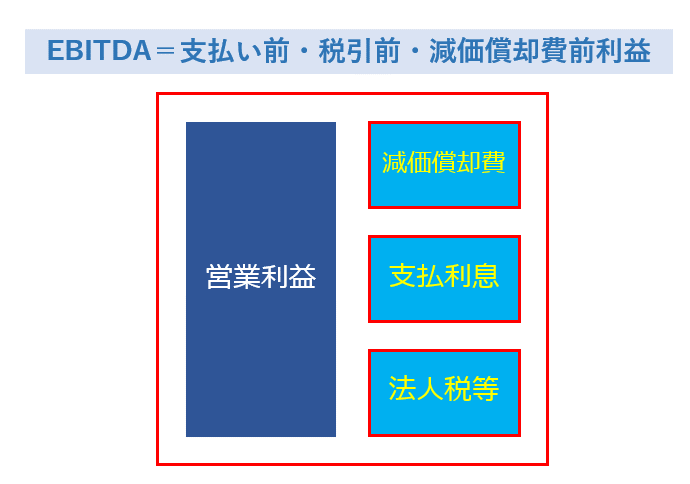

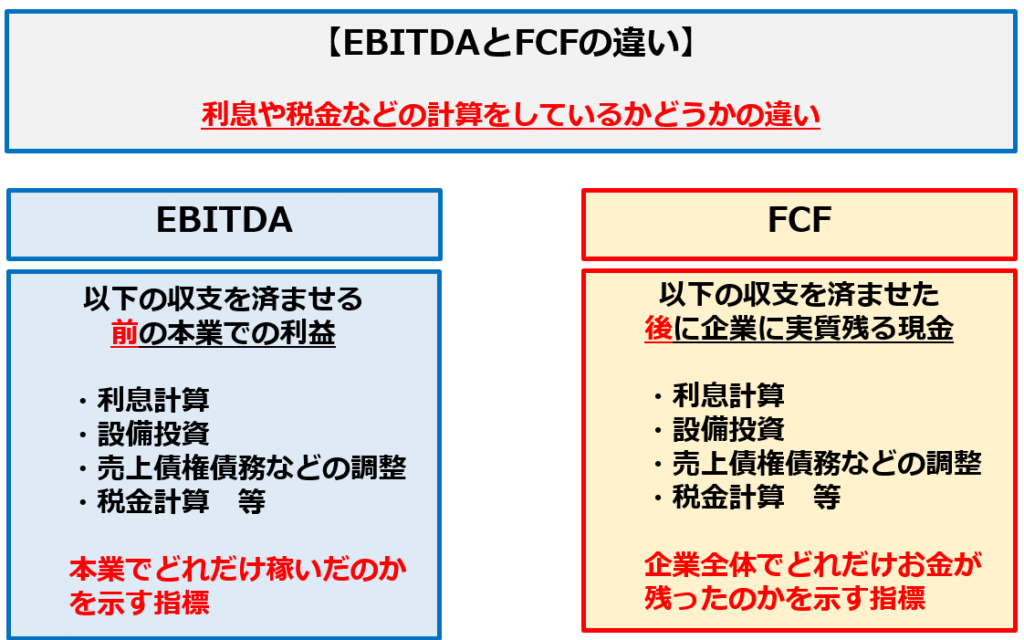

EBITDAとFCFの1つの違い

EBITDAとFCFの1つの違いを挙げると「利息や税金などの計算をしているかどうか」の違いです。

つまり、

EBITDAの計算式は「営業利益」と「減価償却費」であるのに対し、

FCFの計算式は「税引前当期純利益」から「減価償却費」や「売上債権債務」「税金計算」を含めた収支を計算したあとに企業に残るお金

となっています。

したがって、この2つの指標は

EBITDA:本業でどれだけ稼いだのかを示す指標

FCF:企業全体でどれだけお金が残ったのかを示す指標

となっています(FCFは貸借対照表の純資産の部である利益剰余金に計上)。

まとめ

EBITDAは、企業を評価する指標のひとつで、計算式はいくつかありますが、「営業利益+減価償却費」が一般的です。

グローバル企業の収益力を比較できる、中長期的な視点での企業価値評価が可能といったメリットがある一方で、過剰な設備投資による損失をマイナス要因として取り込むことができないというデメリットもあります。

企業の数値を見るときには、EBITDAだけでなく、FCFなど他の利益指標も見て総合的に判断することが大切ということになります。